本記事は旅資金を稼ぐための投資記録です。

投資で得た収入で海外へ行くというサイクルを目指します!

今回は運用商品のひとつ、 トラリピの2月運用実績 を公開したいと思います。

早いもので、トラリピをはじめて1年が経過しました。

結果はプラマイでいくとマイナスです。笑

理由は明確で、リスクを取りすぎていたから。そんなに上がらない、下がらないだろうというデタラメな相場感しか持たずにリスクが高めな設定にしていました。

そのため8月のトルコショックや今年1月のアップルショックに耐えられるはずがありませんでした。

その失敗をバネにしつつ、ここ最近はどのくらいの暴落まで耐えられるか、何円を口座に入れておけばいくらまでのロスカットに耐えられるかを考えることができています。

失敗がなかったらきっとどんどんリスクを取りにいっていたでしょう。そう考えると、失敗があってよかったのかもしれません!

目次

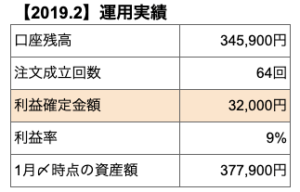

【2019年2月】トラリピの運用実績を公開

2018年3月から始めたので、12回目の運用実績報告ということになります。

先月の利益は投資資金にまわし、複利運用をすることにします。

通貨ペア:豪ドル/円

投資額 :345,900円 ⇦160,000円追加

運用期間:2019年2月1日~2月28日

それでは実績です。

利益率9%と悪くない数字です!

2月はそれなりに値動きがありましたが、想定のレンジ内におさまっていたのでトラリピ的には理想的な月でした。

2018年3月 +4,316円

2018年4月 +13,193円

2018年5月 +24,880円

2018年6月 +1,257円

2018年7月 +72,770円

2018年8月 -222,986円⇦トルコリラショック

2018年9月 0円

2018年10月 +18,175円

2018年11月 -39,340円

2018年12月 0円

2019年1月 +18,500円

2019年2月 +32,000円⇦今月、160,000円入金

トラリピでは豪ドル/円、NZドル/ドルを運用しています。

ずっと運用し続けている豪ドル/円。まずは過去の豪ドル/円の推移を見てみましょう。

2009年のリーマンショック以降、75円~100円あたりで上下を繰り返しています。

このように一定の値幅の中で上下を繰り返す相場をレンジ相場といいます。

トラリピはレンジ相場で利益を生み出す仕組みなので、設定を考える際には、豪ドル/円のような通貨ペアが非常に理想的と言えます。

なぜなら価格が下限・上限付近に達すると跳ね返されることが予想できるため、レンジ相場で稼ぐトラリピでは比較的設定がしやすいからです。

また、今月から運用通貨にNZドル/ドルを追加しました!理由は以下。

NZドル/ドルを選んだ理由

対円通貨(私の場合は豪ドル/円)以外の通貨ペアを持ちたい

NZドル/ドルは値動きが激しいため利益率が高い

一定のレンジ内で上下するためトラリピ向き

ドル円、ユーロ円、豪ドル円など、対円の通貨ペアが暴落した時でも、NZドル/ドルは違った動きをする場合が多いため、複数通貨を運用するときにはリスクヘッジにもなるのです。

トラリピ設定の考え方(2019.2)

トラリピの設定には以下の2種類があると考えます。

1.レンジを最大限に広げて「ロスカット」されにくくする(長期ほったらかし)

2.ある程度レンジを絞って仕掛ける(スイッチ戦略)

1.「長期ほったらかしプラン」で見るのであれば最安値の75円〜最高値の100円をレンジと想定した設定がよさそうです。

しかし私の場合は、マネースクエアが手法の一つとして取り上げている2.「スイッチ戦略」を採用し、直近1年間の最安値75〜最高値85円で設定しています。

スイッチ戦略とは

相場に応じて狭いレンジでトラリピを仕掛け、レンジを抜けたらその都度設定を変更していく方法。トラリピをその時々のレートに近いレンジで仕掛けるため、値動きが激しいところに集中して注文することができる。

メリットとしては、現在レートに近いところで常にトラリピを仕掛けておくため、他の戦略と比較して資金効率は良く、注文決済率も高くなります。

また、トレンドチャートにひそむ細かい値動きも余すことなくとらえることができるため、総推移をより利益に変えられる結果となります。

なので常に相場と向き合いたい、またはしっかりと運用効率を追求したいという方にはピッタリな戦略かと思います(それが私)。

私の設定は以下です。

デメリットももちろんあります。

狭いレンジで設定するということは、想定レンジを外したときに「ロスカット」となるリスクが高くなります。

そのため「長期ほったらかしプラン」よりも、過去チャートを自分なりに分析しながらある程度の相場観をもって狙いを定める必要があるのです。

【2018年12月〜】トラリピの設定方針を変更しました。

8月のトルコリラ大暴落に引き続き、11月もロスカットをくらってしまいました。

この原因は自分でもわかっています。

\少ない資金で狭いレンジを設定していたから!!/

私は資金20万円前後で、値動きがダイナミックな豪ドル円に小さいレンジで仕掛けていましたが、自分が予想していたレンジを少し抜けただけで証拠金維持率が一気に低下し、結果ロスカットに繋がってしまいました。

身の丈にあった運用方法ではなかったということですね。

そこで、2018年12月からのトラリピの設定を少し変更しました。

レンジを広めに設定する

細かく設定しすぎない

今までは2.5〜3.0円のレンジ幅の中で50本を設定していましたが、幅を5円に変えました。

本数は50本のまま変更せず、一本一本の注文間隔を広げます。

新規注文の数が減って利益も少なくなる可能性がありますが、そのかわりにロスカットされにくくなります。

何よりロスカットされないことが大事ですよね。

利益分で注文幅を増やしていく(複利運用)

今は豪ドル円のレンジ幅を75〜85円と想定して設定していますが、もっと大きな暴落もしくは爆上げが数年のあいだに来ることを予想して、トラリピの決済で得た利益で上下の注文幅を広げていきます。

注文幅を広げていくことで、相場が急変動して注文幅を抜けてしまうリスクを減らしていく作戦です。

当分はこの設定方法でいくつもりです。

トラリピは一部両建てがおすすめ

スワップ益も狙える買いの設定のみでもいいと思うのですが、レンジ相場で動く傾向にある豪ドル/円は高値圏までいくと、そこから下がる可能性が高いです。

そのため、売りの注文を入れる場合マイナススワップがつきますが、微々たるスワップ益は捨てて売りの設定もしてみました!

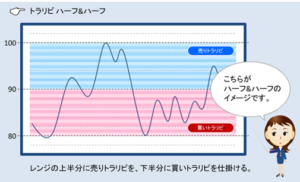

いわゆる 「ハーフ&ハーフ」 という手法です。

上半分に売りのトラリピ、下半分に買いのトラリピを仕掛けることで、決済の機会を2倍にします。

さらに利益をあげるポイントは、値動きが激しいゾーンを両建てで保有することです。

両建てとは、 同一通貨ペアで買いと売りの両方のポジションを持つこと です。

両建てを行うことで、レンジ相場の中であれば上がっても下がっても利益がとれ、2倍の利益になるのです。

これがトラリピで両建てをする最大のメリットといえるでしょう。

そしてもうひとつ重要なメリットがあります。

それは、両建てをするのに必要な証拠金は、売り買いどちらか多い方だけで良いという点です。

売り買いどちらも注文しているから証拠金は2倍かかるんじゃないの?と思われがちですが、マネースクエアは 両建てマックス方式 という証拠金制度を採用しているため、どちらか多い方の証拠金だけあればいいのです。

今後のトラリピの作戦はどうする?

いままでは、狭いレンジに細かく注文を入れて決済の機会を増やすこと(スイッチ戦略)を行なっていましたが、今後は以下の方針で運用していくことにしました。

レンジを広めに設定する

細かく設定しすぎない

利益分で注文幅を増やしていく(複利運用)

今後の相場の変動を見つつ、上下の注文幅を広げる資金にしていきます。

注文幅を広げていくことで、相場が急変動して注文幅を抜けてしまうリスクを減らしていく作戦です。

この調子で、資金をどんどん増やしていきたい!来月の報告もお楽しみに。

今ならモッピーから口座開設すると、新規登録+ 取引完了で35,000円分がもらえるようです。(2019年3月2日現在)

気になったらまずは口座開設だけでもしておきましょう♪